비은행 순익 비중에 웃는 신한·KB…분발하는 우리·하나금융

2019-04-28 17:12:07 | 박유진 기자 | rorisang@naver.com

[미디어펜=박유진 기자] 전 금융권이 비은행 부문을 확대하고자 공격적인 인수합병(M&A)에 나선 가운데 신한금융그룹과 KB금융그룹의 비은행 계열사 순익 비중이 30%를 넘어선 것으로 집계됐다.

|

||

| ▲ (사진 왼쪽부터) 서울시 여의도 소재 KB국민은행 본점, 서울시 중구 소재 신한은행 본점 모습/사진= 각 사 | ||

이들 금융사는 최근 몇 년 간 보험사와 증권사, 부동산신탁업 등을 M&A하는 방식으로 비은행 부문을 확대하면서 수익성이 다각화된 것으로 보인다.

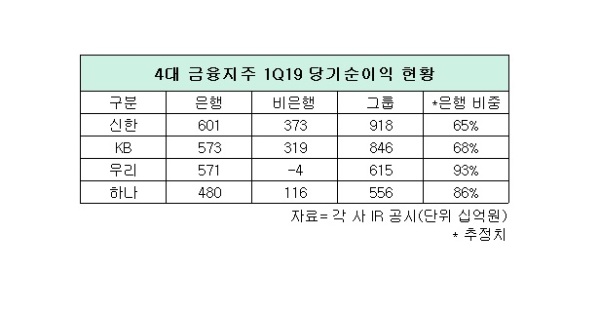

28일 금융권에 따르면 올해 1분기 기준 4대 금융지주(신한·KB·우리·KEB하나금융)의 당기순이익은 각각 신한금융 9180억원, KB금융 8460억원, 우리금융 6150억원, 하나금융 5560억원이다.

KB금융과 우리금융, 하나금융의 실적은 전년 동기 대비 줄줄이 하락한 상태로 신한금융만 인수합병 효과에 힘입어 실적이 증가했다. 올해 초 완전자회사로 편입된 오렌지라이프(옛 ING생명)의 연결 실적이 이번 실적부터 반영되면서 약 500억원의 순익이 증가했다.

최근 전 금융지주사들은 비은행 부문에서 수익성을 확대하고자 적극적인 M&A에 나서고 있는데 신한금융만 유일하게 비은행 비중이 40%에 육박한 상황이다.

그룹사별 전체 당기순이익에서 비은행 계열사가 차지하고 있는 순익 비중은 신한금융 35%, KB금융 32%, 하나금융 14%, 우리금융 7%다.

|

KB금융의 경우 최근 몇 년 간 KB손해보험과 KB증권 등을 100% 자회사로 편입시키며 비은행 부문의 수익성을 끌어올린 바 있다. 앞으로도 취약 부문을 중심으로 추가 M&A에 나서겠다는 계획인데 1~2년 사이에 추가 M&A에 나설 수 있다고 밝혔다.

김기환 KB금융 최고재무책임자(CFO)는 1분기 경영 실적 발표 컨퍼런스콜에서 "지속가능한 수익성, 시장 내 선도적 지위를 확보하기 위해 M&A가 필요하다는 게 내부적인 입장이다"며 "인수 업종에 대해선 제한을 두지 않았지만, 상대적으로 취약한 생명보험 업종을 관심 있게 지켜보고 있다"고 말했다.

나머지 금융사들 또한 증권과 보험, 카드 업종 등에서 M&A를 진행하고자 적극적으로 매물을 탐색 중이다. 비은행 비중이 14%에 불과한 하나금융의 경우 최근 매물로 나온 롯데카드 본입찰에 참가했다.

이승열 하나금융그룹 최고재무책임자(CFO)는 1분기 경영 실적 발표 컨퍼런스콜에서 "롯데카드의 M&A를 진행하고 있다"며 "그룹 비은행 부문 확대를 위한 가용자금은 증자 없이 지주사 차원에서 1조원 가량이 있어 무리가 없다"고 밝혔다.

올해 초 지주사 전환을 마친 우리금융 또한 비은행 계열사를 늘리기 위해 공격적인 M&A에 나서고 있다.

우리금융은 이달 초 동양자산운용과 ABL글로벌자산운용(현 알리안츠자산운용) 인수를 위한 주식매매계약(SPA)을 체결했다. 앞으로도 부동산신탁사와 캐피탈, 저축은행을 비롯해 증권, 보험 업종으로 사업 확대에 나선다는 계획이다.

손태승 우리금융 회장 겸 우리은행장은 올해 초 지주사 출범식에서 "우리은행의 자산 비중이 99%에 달해 중장기적으로는 은행과 비은행 부문의 비중을 6대 4로 조정할 것"이라며 "처음 1년 동안은 규모가 작은 자산운용사, 부동산신탁사, 저축은행 등을 직접 인수한 뒤 규모가 큰 증권사 등을 인수할 계획이다"고 밝혔다.