[미디어펜=김하늘 기자] 보험업계에게 2021년은 '폭풍전야'의 해로 설명할 수 있다.

신종 코로나바이러스 감염증(코로나19) 사태로 보험사들은 반사이익을 누리며 역대급 실적을 기록했지만 2023년 신보험회계기준(IFRS17) 도입을 앞두고 자본확충 부담이 커지고 있다. 또 제판분리 선언과 자회사 설립의 초석을 다지는 해로도 꼽을 수 있다. 아직까진 시장에 큰 영향을 미치지 않고 있는 수준이지만 향후 시장 확대로 업계간의 경쟁이 치열해 질 것으로 전망된다.

| |

|

|

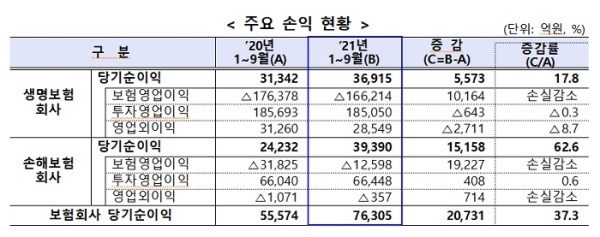

| ▲ 표=금융감독원 |

우선 금융감독원 등에 따르면, 전체 보험사의 올해 3분기 당기순이익은 7조6305억원으로 전년 같은 기간보다 2조731억원(37.3%) 늘었다.

올해 3분기 보험사의 수입보험료도 155조6000억원으로 집계돼, 전년 같은 기간에 비해 3조2000억원(2.1%) 확대됐다.

생보사 수입보험료는 지난해 보다 0.9%, 손해보험사는 3.5% 증가했다.

역대급 실적에 보험사들은 잠시 숨고르기를 할 수 있었다. 다만 곧 닥쳐올 IFRS17 도입에 맞춰 보험사들의 자본확충 부담은 더욱 커지고 있다.

IFRS17은 보험사가 가입자에게 돌려줘야 할 보험금을 원가가 아니라 시가로 평가해 회계처리하는 것을 골자로 한다.

당초 FRS17은 올해 도입될 예정이었으나 준비 기간이 더 필요하다는 각국 보험업계의 요청에 따라 시행 시기가 2023년으로 연기됐다.

원가 평가가 보험 계약을 맺은 시점을 기준으로 보험부채를 계산하는 방식이라면, 시가 평가는 결산기마다 실제 위험률과 시장금리를 반영해 보험부채를 계산하는 방식이다.

원가 평가 방식은 보험부채가 한번 확정되면 그에 맞춰 책임준비금을 쌓으면 되는 것에 반해 시가 평가는 해마다 보험부채가 달라져 책임준비금 규모도 그때그때 달라진다.

시장금리가 낮아지면 보험료를 굴려 얻을 수 있는 투자수익률도 떨어지기 때문에 보험회사는 적립금을 추가로 쌓아야 한다. 적정 기준의 재무건전성을 유지하기 위해 자기자본도 늘려야해 보험사들의 부담이 커졌다.

업계 내에선 향후 IFRS17 도입 시기가 가까워지며 중소형보험사들의 타격을 우려하고 있다.

한 업계 관계자는 "IFRS17 도입으로 부실요인이 더 명확하게 드러날 가능성이 있다"며 "심각한 상황에선 자본 확충을 충분히 하지 못한 중소형사의 경우 파산할 가능성도 배제할 순 없다"고 말했다.

| |

|

|

| ▲ 서울 여의도 전경/사진=미디어펜 |

보험업계에선 올해 '제판분리' 움직임도 활발했다. 국내 대형보험사 가운데 제판분리의 불씨를 제일 먼저 당긴 곳은 한화생명이다.

제판분리는 자회사 보험대리점(GA)을 설립해 전속 설계사를 이관하고, 본사는 상품 제조와 자산운용에만 집중해 효율성을 높인다는 장점이 있다.

올해 4월 한화생명 판매자회사인 한화생명금융서비스가 공식 출범했다. 이외에 현대해상과 하나손보도 각각 자회사형 GA를 세워 본격적인 영업에 들어갔다.

다만 출범 초기로 시장에 미치는 영향력은 미미하다. 실제 한화생명금융서비스는 지난 3분기까지 590억원의 당기순손실을 기록했다.

업계에선 비용절감, 효율경영을 위해 향후 제판분리를 선언하는 보험사가 늘어날 것으로 내다봤다.

올해 업계에선 외연 확장을 위해 헬스케어 자회사 설립도 우후죽순 시작됐다.

KB손보는 업계 최초로 헬스케어 자회사 'KB헬스케어'의 금융위 본인가를 획득했다. KB헬스케어는 지난 10월 설립됐으며, B2B 기업고객을 중심으로 헬스케어 서비스를 제공할 예정이다.

신한라이프도 헬스케어 자회사 '신한큐브온' 설립에 대한 본인가를 받았다. 신한큐브온은 하우핏을 중심으로 콘텐츠와 서비스를 확대할 방침이다.

한 업계 관계자는 "보험사들 사이 헬스케어 사업은 새로운 먹거리로 각광받고 있다"며 "향후 사업이 본격화되면서 보험사간 경쟁은 더욱 치열해질 것"이라고 관측했다.

[미디어펜=김하늘 기자]

▶다른기사보기